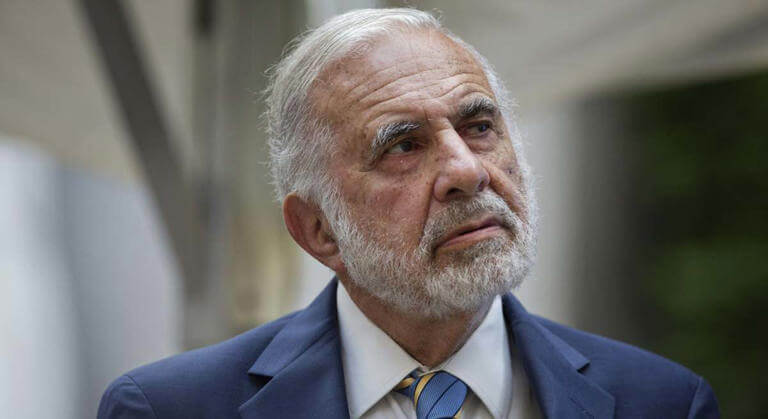

BFM Bourse) – Carl Icahn se retrouve ciblé par Hindenburg Research, un fonds activiste qui met en doute la valorisation de sa holding ainsi que ses pratiques qu’il apparente à une pyramide de Ponzi.

Carl Icahn est certainement l’un des investisseurs activistes les plus connus au monde. L’opérateur de marché qui possède sa propre société cotée en Bourse, Icahn Enterprises, s’est fait connaître dans de multiples campagnes.

Il s’était notamment confronté au fabricant de PC Dell en 2013, voulant bloquer son projet de rachat par son fondateur, Michael Dell. En 2008, il avait voulu (sans succès) renverser le conseil d’administration de Yahoo!, mécontent du rejet de l’offre de rachat de Microsoft. Plus récemment, en février 2022, l’investisseur avait poussé la candidature de deux membres pour le conseil d’administration de McDonald’s, de sorte à faire pression pour que le groupe amplifie sa lutte contre la maltraitance animale. Ce qui s’était d’ailleurs traduit par un échec.

Cette fois l’octogénaire star de Wall Street se retrouve lui-même sous pression. Un fonds activiste, Hindenburg Research, fondé en 2017 par Nathan Anderson, investisseur spécialiste de l’investigation, a publié mardi une note au vitriol sur sa société.

Plongeon du cours de Bourse

Icahn Enterprises bénéficie d’une prime de valorisation très élevée par rapport à son actif net comptable (218% au moment de la publication du rapport), selon Hindenburg. Le fonds estime que l’attractivité de l’action de cette société s’explique par le rendement très élevé de son dividende, de 15,8%. Or ce dividende n’est pas alimenté par les performances opérationnelles de la société de gestion qui ont été « négatives depuis des années », pointe Hindenburg.

« En bref, Icahn a utilisé l’argent des nouveaux investisseurs pour verser des dividendes aux anciens. De telles structures économiques de type Ponzi ne sont viables que dans la mesure où les nouveaux investisseurs sont prêts à prendre le risque d’être les derniers à « tenir le sac » », assène-t-elle. Hindenburg a évidemment pris une position vendeuse sur le titre.

Sans surprise ces accusations ont été fortement démenties par Icahn Enterprises (IEP). « Nous nous en tenons à nos déclarations publiques et nous pensons que les performances d’IEP parleront d’elles-mêmes à long terme, comme elles l’ont toujours fait. Aujourd’hui, IEP est en position de force avec environ 2 milliards de dollars de trésorerie et équivalents de trésorerie dans son bilan au 31 mars 2023 pour mettre en œuvre notre stratégie », a déclaré Carl Icahn dans un communiqué. Pour lui, le rapport publié par Hindenburg n’a pour unique but que de générer du profit sur sa position vendeuse.

Cela n’a pas empêché l’action de prendre l’eau. Le titre Icahn Enterprises LP chute de près de 40% depuis mardi à Wall Street.

« Le chasseur est désormais chassé »

« Le chasseur est désormais chassé », souligne Bloomberg dans un éditorial. « Hindenburg a fait ses preuves, à la fois en ayant raison dans ses thèses et en se montrant tout aussi obstiné que le célèbre investisseur activiste », pointe l’agence. « Mais ce qui est peut-être plus important encore, c’est que sa critique d’IEP, le principal véhicule d’investissement d’Icahn, est claire et, à première vue, difficile à réfuter », poursuit-elle, prévenant toutefois que parier contre Icahn est très risqué.

Rappelons que Hindenburg est effectivement loin d’en être à son premier coup d’essai. La société d’investissement a récemment fait plonger en Bourse le gigantesque conglomérat indien Adani, fondé par l’homme le plus riche d’Asie, Gautam Adani, l’accusant (notamment) de manipulations comptables. En 2020, Hindenburg avait accusé de fraude le constructeur de véhicules électriques et à hydrogène Nikola, lui reprochant d’avoir menti sur ses technologies et ses performances. Fin 2021, le gendarme américain de la Bourse, la Securities and Exchange Commission (SEC) avait condamné Nikola a une amende de 125 millions de dollars pour avoir trompé les investisseurs.

Julien Marion – ©2023 BFM Bourse